本文所述基金:2006年后首发份额过百亿的公募股票及偏股混合基金(含券商公募),剔指数基金、QDII、特殊时期政策基金。数据来源:WIND、至明智策(Flare)

文章摘要

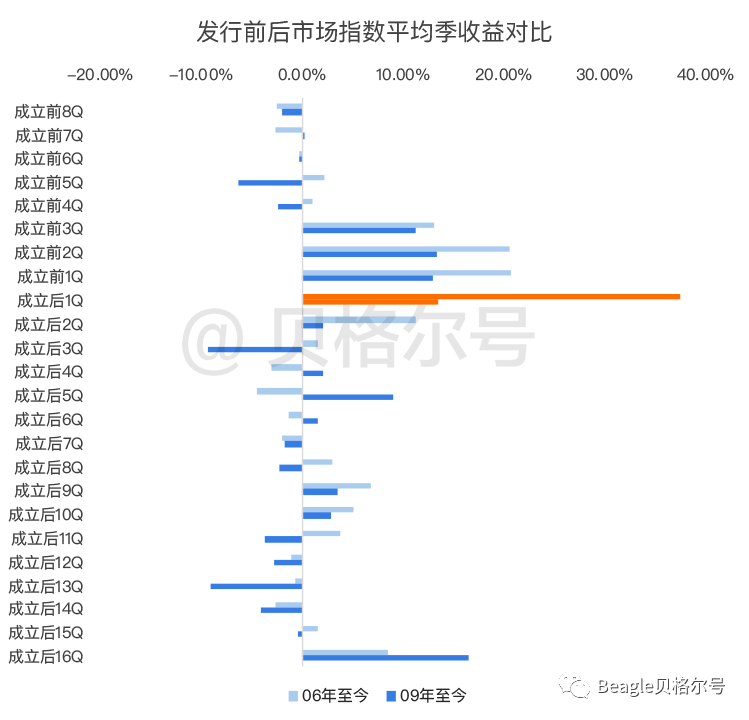

一、历史数据说明:爆款基金发行之后,会导致百亿基金发行当季(发行后+3个月)的市场单季度收益率平均达到惊人的35%(09年至今统计是10%)。但是从后一个季度开始就急剧下降,后面更是大面积出现两年左右的震荡下行。

二、绝大多数百亿基金的持有人总财富增长是负数;成立9年以上的一批百亿基金,现在平均份额大概是发行初期的20%左右,并且仍在伴随时间推移~缓慢下降。

三、基民越是逆向思维,低买高卖,基金业绩越好;反之,追涨杀跌的基民越多,基金的业绩越差。

四、近几年来发行的爆款基金,越来越多地选择了封闭三年。这应属于中性的选择:如果找不到逆向思维的基民,就先用封闭期把那些追涨杀跌的欲望关在门外。

五、2020年可能真的特别难搞,同时还出现了市场风格的急剧分化。对于每位基金经理,尤其是爆款基金经理,都是面临的难题。

关于爆款基金的分析我们从年前做到现在,在连续两市成交破万亿,睿远又拿下一个可以载入史册的里程碑后,这作业必须得交了!

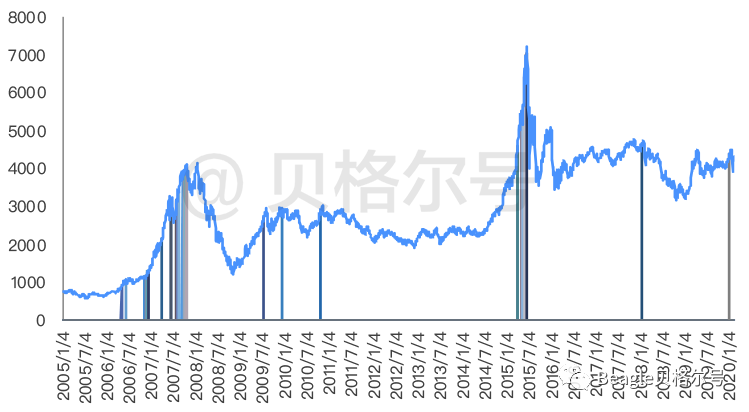

分析爆款基金,首先一定要了解它们发行的市场背景。近十年来牛市的时间总是太短,所以总有一种“爆款发完市场就快完蛋”的感觉。

事实真的如此?好像是的……

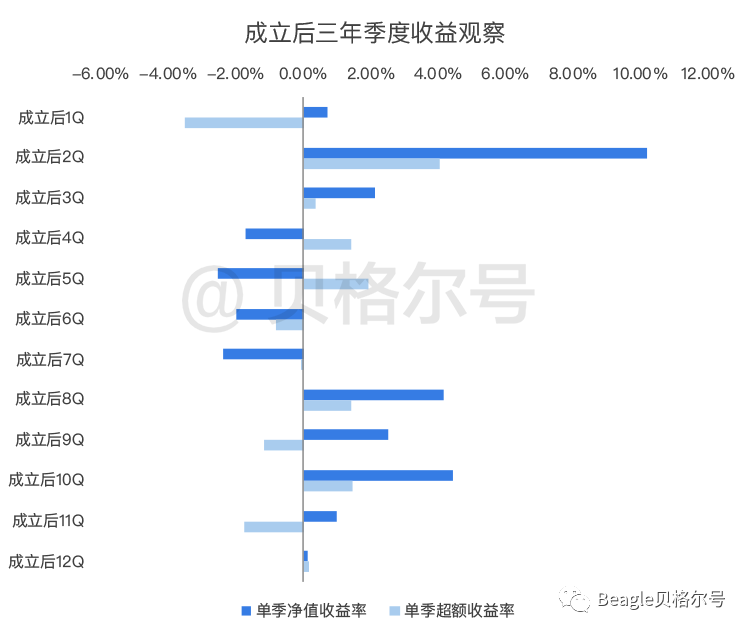

如果发行时间一般兼具“前三个季度市场趋势非常给力”和“基民手里现在非常有钱”两个特征,会导致百亿基金发行当季(发行后+3个月)的市场单季度收益率平均达到惊人的35%(09年至今统计是10%)。

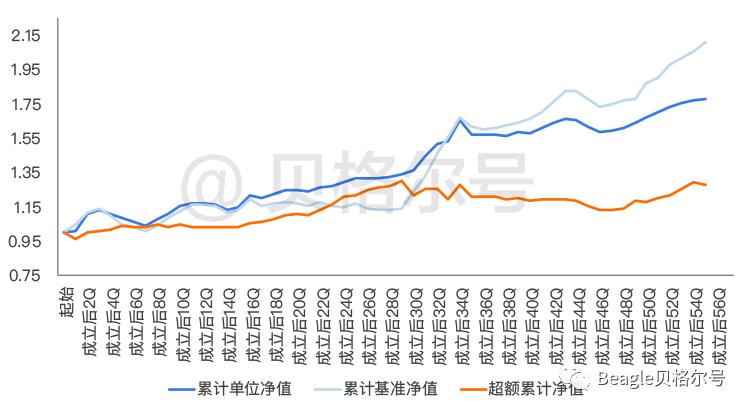

但是从后一个季度开始就急剧下降,后面更是大面积出现两年左右的震荡下行(如图):

封闭三年的样本不在统计之列

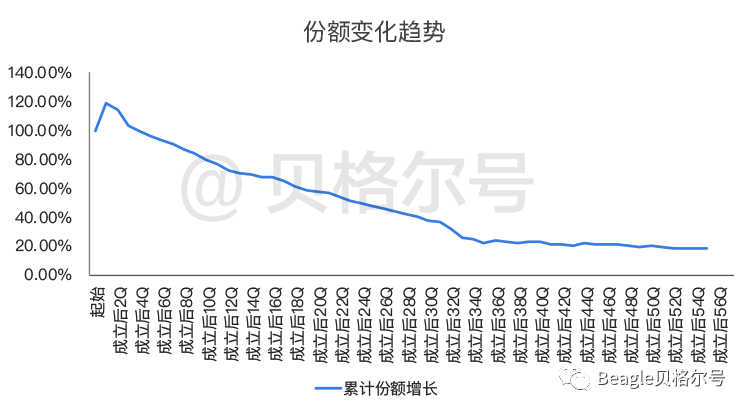

随之而来的结果自然是:规模、份额缩水。

平均而言它们的份额会在三年后缩水到发行初期的一半左右!!

从下图可看得出来,成立9年以上的那一批百亿基金,现在平均份额大概是发行初期的20%左右,并且仍在伴随时间推移~缓慢下降。

两年前我们做过一个统计:

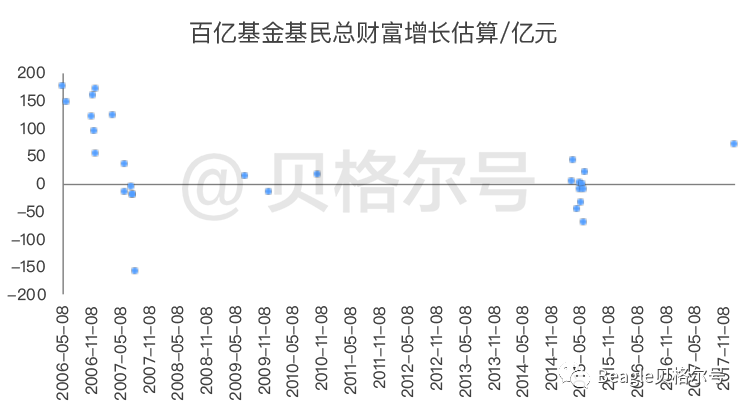

到2018年底95%以上的偏股混合型基金持有人总财富增长<0!!!

当时怀疑自己算错了,然而结论是:

绝大多数基金的持有人总财富增长是负数;

差不多等于过去十年这群基金经理们白干活;

这个反直觉的结果让人深深地怀疑人生的意义!

百亿基金们的总财富贡献分布也不是特别乐观:

万得全A指数现在的点位相当于2015年3月底,高于在10年之前的所有历史区间,但是百亿基金的基民们的财富总增长量。。。(让人再次昏厥)

因为大部分份额在高位申购,在漫长的下跌中持续被洗出,长期看,没有封闭期的公募基金的基民财富增长是一个特别不愉快的话题:

单从业绩表现来看,无论是绝对收益率还是相对收益率(根据基金各自的基准计算),只要能坚持三年以上都没有那么糟糕:

这个话题引出的是一个世纪难题:

基民 VS 基金经理们~~到底是谁成就了谁?

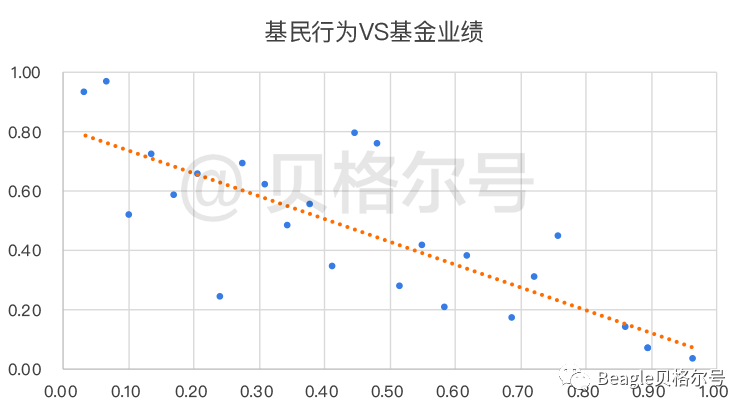

我们是这么定义基民行为的:

对基金超额收益表现追涨杀跌的我们认为基民行为,与超额表现正相关;

反之,负相关!

结果我们发现,这个相关性高低所描述的基民行为与基金自身的业绩有非常强的线性关系:

基民越是逆向思维,低买高卖,基金业绩越好;

反之,追涨杀跌的基民越多,基金的业绩越差;

强行解释一下:

持有人的逆向操作在基金经理们的顺境里提高了策略的有效仓位,在逆境里稀释了策略的有效仓位。

近几年来发行的爆款基金,越来越多地选择了封闭三年。

我想,这是个中性的选择:

如果我找不到逆向思维的基民,就先用封闭期把那些追涨杀跌的欲望--关在门外。

前面说到爆款发行一两个季度后,普遍有两年的市场趋势不容乐观, 2020年可能真的特别难搞,同时还出现了市场风格的急剧分化。

从2016年到2019年,四年的价值投资大周期不但分化了2015年发行的爆款们;对比全A指数:有些向上到了10000点有,有些居然回到了3000点!

(天和地的差距差不多也就这样吧)

这一轮价值投资行情,还催生了18、19年爆卖后超额收益持续长红~~的幸运者!!!

从今往后,它们是继续在现有的水准上持续创造奇迹?还是会面临市场风格的严酷考验?

下一篇,我们继续探讨!

文章来源:Beagle贝格尔号

作者:察而思